Ở những bài học trước bạn đã được học mô hình Gartley và mô hình Bat. Đây là 2 mô hình Harmonic có đoạn AD là điều chỉnh của XA.

Bài học này bạn sẽ học về mô hình Butterfly có đoạn AD là mở rộng của XA.

1. Mô hình Butterfly là gì?

Mô hình Butterfly hay mô hình Bướm là một mô hình Harmonic thường được nhìn thấy ở cuối một hành động giá mở rộng.

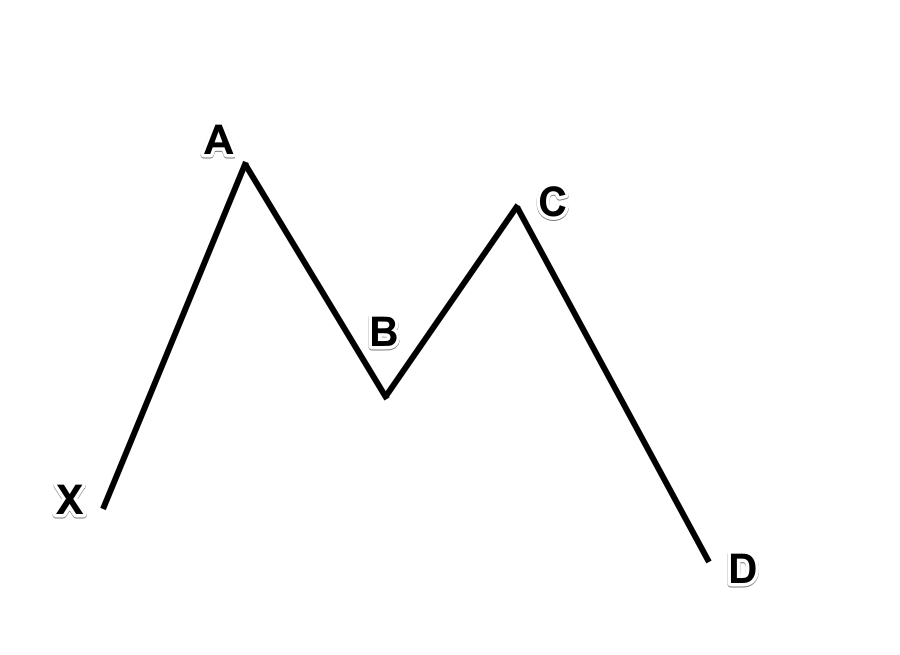

Mô hình này có hình dạng giống chữ M hoặc W trên biểu đồ, tùy thuộc vào việc nó là mô hình Bullish hay Bearish Butterfly.

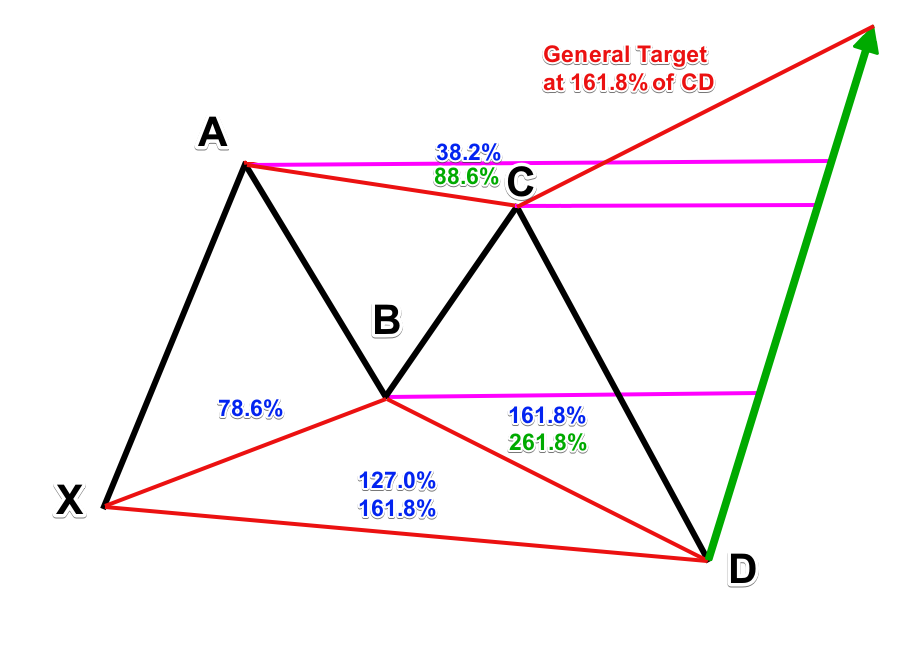

Mô hình Butterfly cũng bao gồm 5 điểm trên biểu đồ và các điểm này được đánh dấu bằng các ký tự X, A, B, C và D.

Mô hình bắt đầu tại X và qua 4 lần biến động XA, AB, BC và CD theo cấu trúc như trên hình.

Trong lý thuyết về sóng Elliott, bạn sẽ thường thấy mô hình này trong sóng cuối cùng của sóng chủ (sóng 5).

Mô hình Butterfly đôi khi có thể bị nhầm lẫn với mô hình Double Top hoặc Double Bottom.

2. Quy tắc của mô hình Butterfly

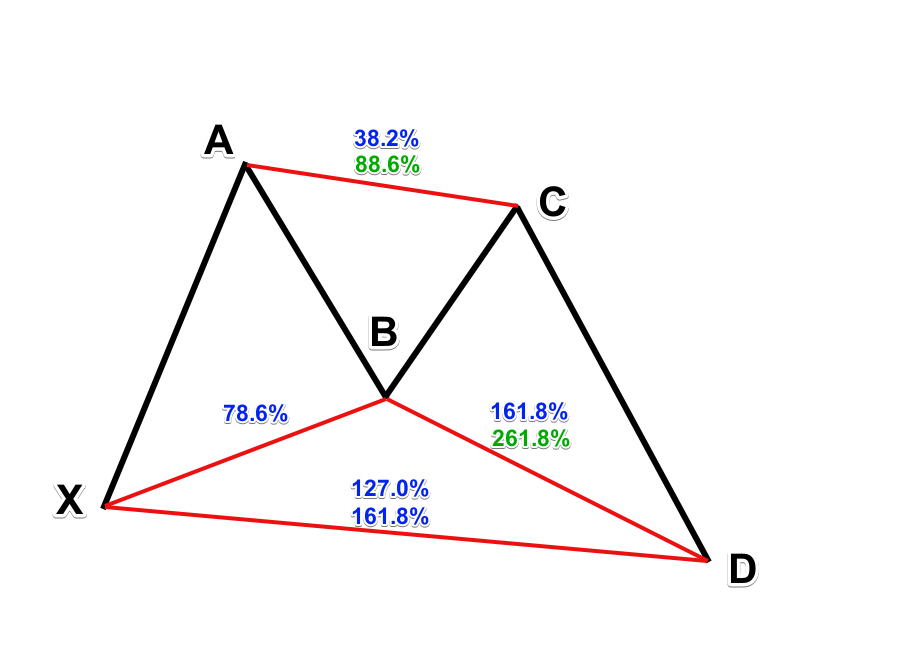

Để xác định một mô hình Butterfly, bạn sẽ cần xác nhận rằng sự các hành động giá phù hợp với các tỷ lệ Fibonacci.

- XA: Không có quy tắc cụ thể được yêu cầu cho hành động giá này.

- AB: Đoạn AB là điều chỉnh 78.6% của đoạn XA.

- BC: Đoạn BC là điều chỉnh 38.22% hoặc 88.6% của đoạn AB.

- CD: Nếu BC là điều chỉnh 38.2% của AB, thì CD sẽ là mở rộng 161.8% của BC. Mặt khác, nếu BC là điều chỉnh 88.6% của AB, thì CD sẽ là mở rộng 261.8% của BC.

- AD : Cuối cùng, đoạn AD là mở rộng 127.2% hoặc 161.8% của XA.

Hãy xem hình minh họa dưới đây:

Lưu ý: mức điều chỉnh điểm B là 78.6% của XA là rất quan trọng và là điều kiện đầu tiên dùng để phân biệt mô hình Butterfly so với các mô hình Harmonic khác.

3. Các loại mô hình Butterfly

3.1. Mô hình Bullish Butterfly

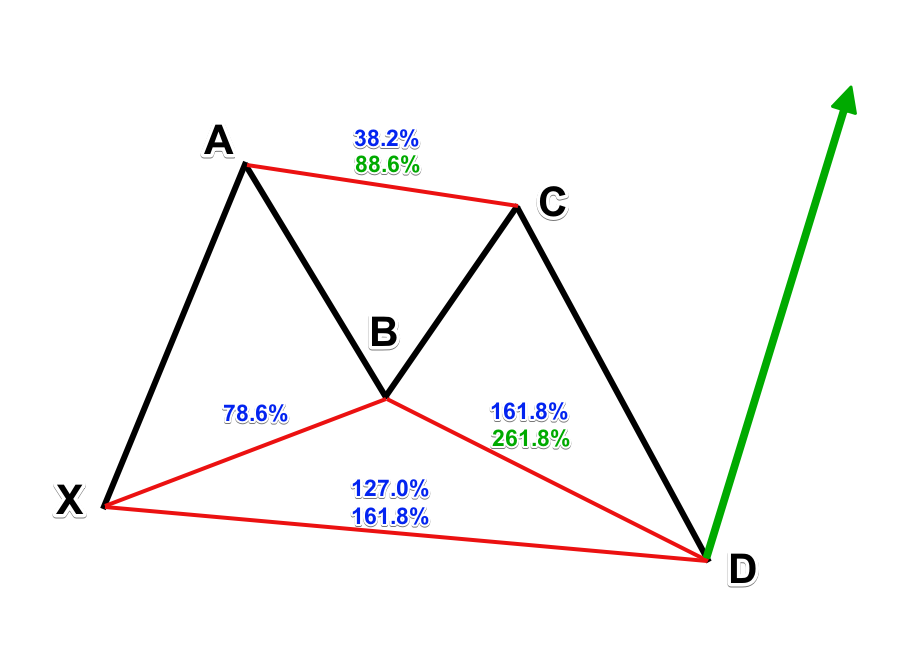

Mô hình Bullish Butterfly bắt đầu với một nhịp tăng giá XA, sau đó nhịp AB giảm giá, nhịp BC tăng và cuối cùng nhịp CD giảm một lần nữa vượt quá đáy X.

Theo cách di chuyển này kết hợp với các tỷ lệ tương ứng với các mức Fibonacci theo quy tắc trên, thị trường kỳ vọng 1 nhịp tăng giá từ điểm D.

Mô hình Bullish Butterfly có hình dáng giống chữ M.

3.2. Mô hình Bearish Butterfly

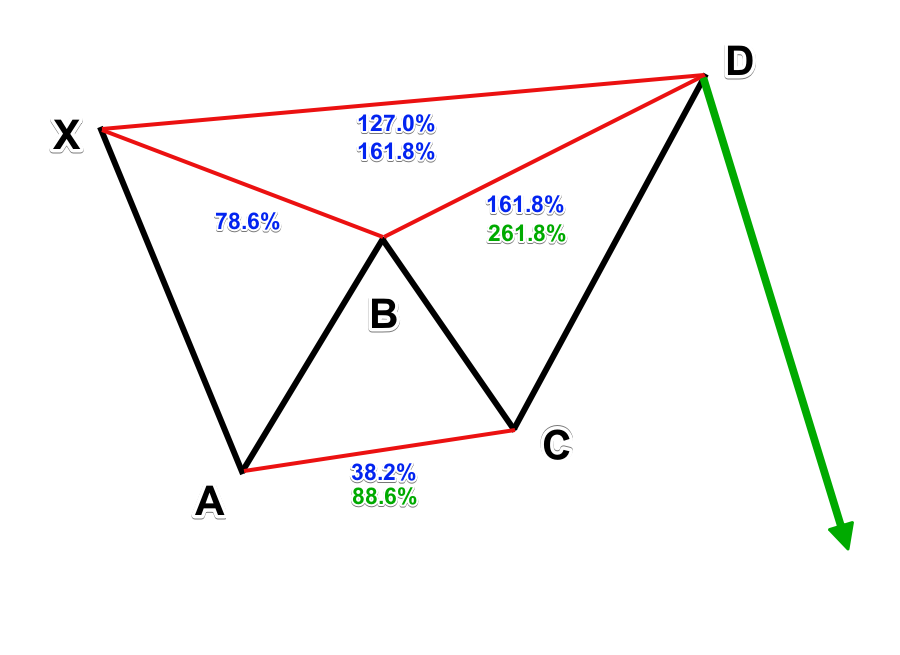

Mô hình Bearish Butterfly hoàn toàn tương tự với mô hình Bullish Butterfly nhưng đảo ngược lại.

Mô hình Bearish Butterfly bắt đầu với một nhịp giảm giá XA, sau đó nhịp AB tăng giá, nhịp BC giảm và cuối cùng nhịp CD tăng trở lại một lần nữa.

Theo cách di chuyển này kết hợp với các tỷ lệ tương ứng với các mức Fibonacci theo quy tắc trên, thị trường kỳ vọng 1 nhịp giảm giá từ điểm D.

Mô hình Bearish Butterfly có hình dáng giống chữ W.

4. Hệ thống giao dịch với mô hình Butterfly

4.1. Điểm vào lệnh – Entry point

Để thực hiện giao dịch theo mô hình Butterfly, trước tiên bạn cần xác định tính hợp lệ của mô hình trong thị trường thực tế dựa theo các quy tắc đã nêu trên.

Để dễ dàng theo dõi thì bạn nên đánh dấu các điểm quan trọng X, A, B, C, D lên biểu đồ của bạn. Sau đó bạn hãy kiểm tra các điểm đánh dấu bằng công cụ Fibonacci để đảm bảo đúng mô hình.

- BUY tại điểm D nếu mô hình là Bullish Butterfly.

- SELL tại điểm D nếu mô hình là Bearish Butterfly.

Lưu ý. Thay vì đặt lệnh BUY/SELL NGAY tại điểm D, chúng tôi gợi ý cho bạn 2 hướng để giao dịch:

1 là kết hợp thêm các công cụ kỹ thuật khác để hỗ trợ điểm vào lệnh tại D. Xem chi tiết tại đây.

2 là bạn đi vào khung thời gian nhỏ hơn để tìm kiếm điểm vào tối ưu tùy theo cách của bạn. Xem chi tiết tại đây.

4.2. Điểm dừng lỗ – Stop loss

Nếu bạn đang giao dịch một mô hình Bullish Butterfly, bạn nên đặt stop loss bên dưới điểm D.

Nếu bạn đang giao dịch một mô hình Bearish Butterfly, bạn nên đặt stop loss bên trên điểm D.

4.3. Điểm chốt lời – Take profit

Mục tiêu của giá sau khi hoàn thành mô hình Butterfly là tại điểm E mở rộng 161.8% của CD. Tức là DE = 1.618 CD.

Tuy mục tiêu lợi nhuận theo mô hình là như vậy nhưng tùy vào từng điều kiện của thị trường mà bạn sẽ có cách khác nhau để chốt lời hợp lý.

Lưu ý. Chốt lời hiệu quả hơn với công cụ Fibonacci Extension kết hợp với một số công cụ kỹ thuật khác.

Việc xử lý thoát lệnh như thế nào để tối ưu nhất chưa bao giờ là câu chuyện đơn giản với bất kỳ Forex trader nào. Tùy vào từng hoàn cảnh thị trường lúc đó mà bạn sẽ có hướng xử lý khác nhau.

Nếu bạn thấy thị trường đang chạy đúng hướng với lực mạnh, bạn có thể dời stop loss về hòa hoặc trailing stop để có thể đạt lợi nhuận lớn hơn cho đến khi có dấu hiệu đảo chiều.

Nếu bạn thấy thị trường vẫn chạy đúng hướng nhưng ở trên khung lớn hơn giá đang gặp một vùng cản mạnh (cản là nói chung hỗ trợ và kháng cự) thì bạn có thể chốt lệnh sớm, đây cũng là một cách an toàn.

Bạn nên tham khảo bài học cách chốt lời hiệu quả với Fibonacci Extension.

4.4. Ví dụ thực tế mô hình Butterfly

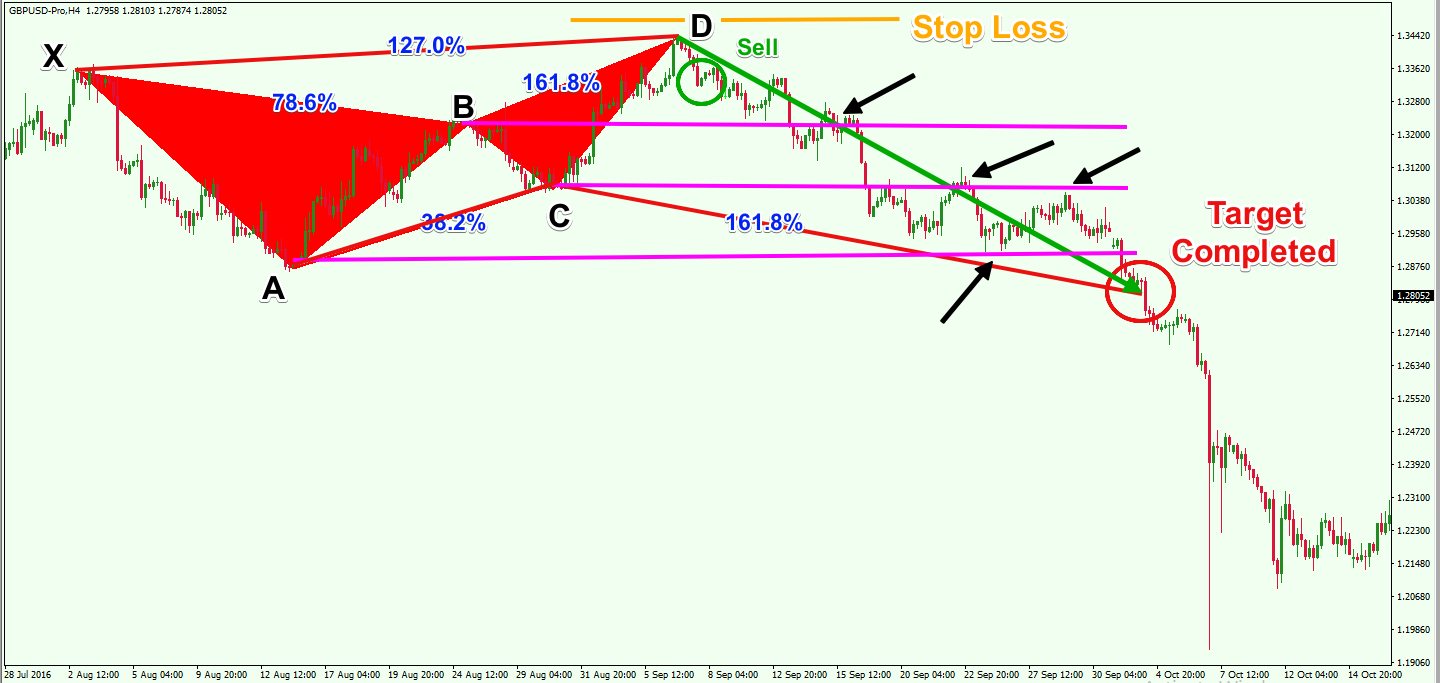

Ví dụ 1. Mô hình Bearish Butterfly trên biểu đồ GBP/USD khung H4.

Chúng ta có thể thấy rõ 4 hành động tạo nên mô hình Bearish Butterfly trên biểu đồ – XA, AB, BC và CD. Đồng thời, chúng thỏa mãn các quy tắc xác nhận mô hình.

- XA bất kỳ.

- AB điều chỉnh 78.6% XA.

- BC điều chỉnh 38.2% AB.

- CD mở rộng 161.8% BC.

Sau khi mô hình Bearish Butterfly được xác nhận trên khung H4, bạn có thể đặt lệnh SELL tại D. SL trên đỉnh D và TP tại mở rộng 161.8 CD.

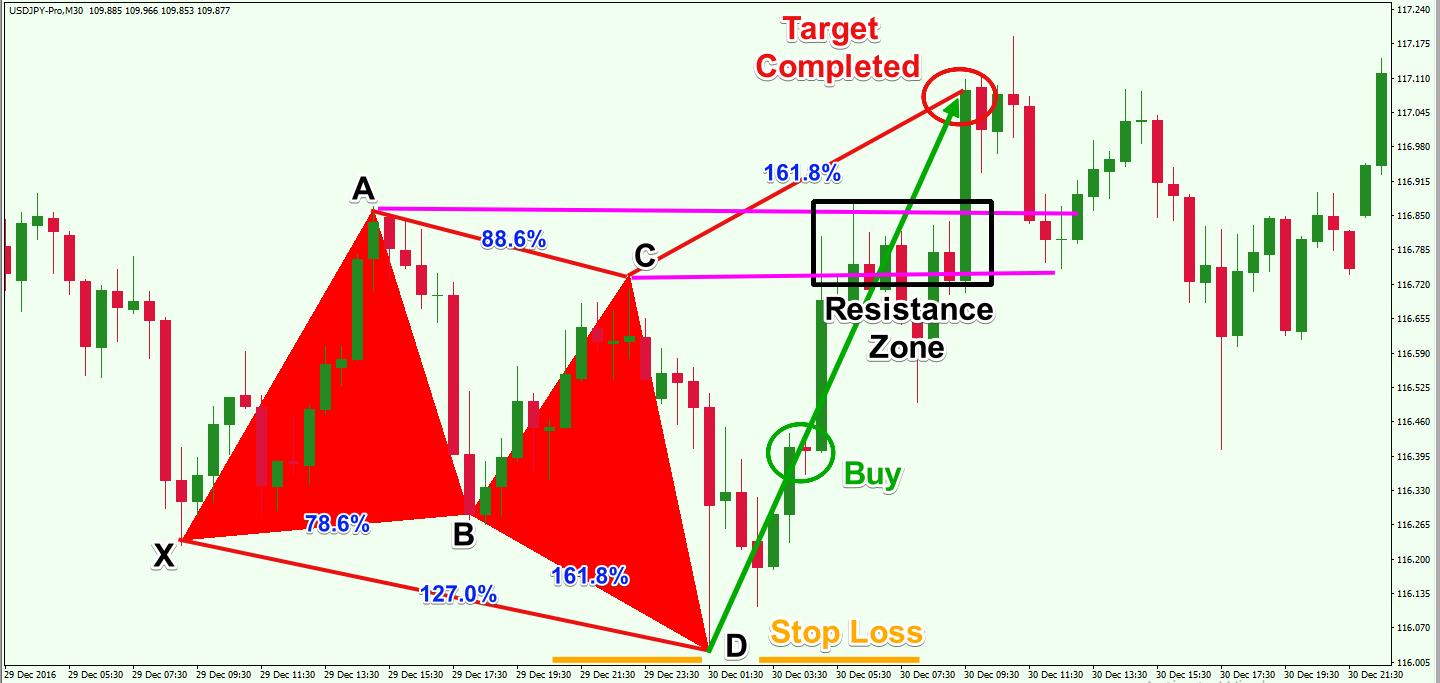

Ví dụ 2. Mô hình Bullish Butterfly trên biểu đồ USD/JPY khung M30.

Ở trên bạn thấy biểu đồ M30 của USD/JPY xuất hiện mô hình Bullish Butterfly và chúng thỏa mãn các quy tắc:

- XA bất kỳ.

- AB điều chỉnh 78.6% XA.

- BC điều chỉnh 88.6% AB.

- CD mở rộng 161.8% BC.

Sau khi mô hình hoàn thành, bạn có thể vào lệnh và đặt SL, TP như trên hình.

5. Kết luận

- Mô hình Butterfly là một mô hình đảo chiều, thường được tìm thấy ở cuối của một xu hướng.

- Về mặt cấu trúc, sự hình thành mô hình Butterfly bao gồm 5 điểm: X, A, B, C và D.

- Mô hình được thể hiện bằng 4 hành động giá quan trọng: XA, AB, BC và CD.

- Một mô hình Butterfly hợp lệ phải tuân theo các quy tắc sau.

- XA: bất kỳ.

- AB: là điều chỉnh 78.6% của chân XA.

- BC: là điều chỉnh 38.2% hoặc 88.6% của chân AB.

- CD: nếu BC là điều chỉnh 38.2 thì CD là mở rộng 161.8% của BC. Còn nếu BC là điều chỉnh 88.6 của AB thì CD sẽ là mở rộng 261.8% BC.

- Chiến lược giao dịch.

- Mở giao dịch tại D.

- Dừng lỗ trên/dưới điểm D.

- Mục tiêu là mở rộng 161.8% của CD hoặc sử dụng các công cụ khác để tìm điểm chốt lời.

BÀI VIẾT GỢI Ý

- Fibonacci là gì?

- Hướng dẫn sử dụng Fibonacci Retracement tìm điểm vào tối ưu

- Mô hình tam giác (Triangle)

- Mô hình vai đầu vai (Head and shoulders)

- Moving Average là gì? Cách sử dụng Moving Average để xác định xu hướng và giao dịch hiệu quả

- Các mô hình nến đảo chiều

- Ichimoku là gì? Hướng dẫn chi tiết cách giao dịch hiệu quả với Ichimoku

- Dầu ảnh hưởng đến USDCAD như thế nào?

- Đánh giá chi tiết sàn giao dịch XM

1 bình luận

sin ơi. cho mình hỏi mô hình cánh bướm và mô hình cánh dơi có điểm gì khác nhau không sin. Mình là người mới tham gia vào thị trường. mình cám ơn sin nhiều nha.